2022. március 31.

Piaci kitekintőnk: az elmúlt negyedév makrogazdasági körképe és kötvénypiaci eseményei

Nemzetközi makrogazdasági környezet

Az orosz-ukrán háború kirobbanása, a tovább emelkedő infláció, a jelentősnek igért FED szigorítási ciklus megkezdése és az USA hozamgörbe 2 és 10 éves pontjai által meghatározott alakzat inverzzé válása miatt az első negyedév drámai volt a pénzügyi piacok számára. A nyersanyag eszközosztály tudott csak pozitív teljesítményt elérni, mind a részvény-, mind a kötvénypiac veszített értékéből ebben az időszakban.

A legnagyobb és legszomorúbb eseményt az orosz-ukrán háború jelentette és jelenti. Gazdasági hatásait az inflációra, a termelési lánc problémákra, a gazdasági növekedésre tovább erősítette a gazdasági szankciók elkerülhetetlen kivetése. Március elején volt a kockázatkerülés a „csúcsponton”, amit a vezető tőzsdeindexek jelentős esése, illetve a Brent típusú kőolaj 140 USD/hordó szintre emelkedő árfolyama mutatott. A negyedév végére azonban visszakorrigálást láthattunk ezekben az eszközökben, az S&P 500 mindössze 4,6%-ot, a STOXX 600 5,9 %-ot gyengült az első negyedévben.

Az év első három hónapjának másik lényeges fejleménye az infláció további emelkedése volt, amit a háború gazdasági hatásai tovább súlyosbítottak. Rég nem látott inflációs csúcsok dőltek meg. Az USA-ban a februári 7,9% 40 éves csúcsot jelent, az Eurozóna 5,9%-os értéke viszont negatív történelmi mérföldföldkő, mivel ekkora értéket az Euro bevezetése óta még nem mértek.

Az emelkedő infláció a jegybankokat is erőteljesebb lépésre kényszerítette, bár volt a várakozásokban egy olyan momentum is, hogy az egyértelműen romló növekedési kilátások miatt az „enyhébb szigor” is elegendő lehet. Végül az infláció elleni harc bizonyult döntőnek, a FED március 16-i kamatmeghatározó ülésén megindította a szigorító ciklusát, ami az előrejelzése szerint több mint 200 bázispont kamatemeléssel jár majd 2022-ben (ami 1994 óta a legnagyobb szigorítást jelentené, ha valóban így lesz).

A kötvényárfolyamok erős lejtmenetben vannak azóta is. Az USA kötvénypiaca 1973 óta nem produkált ilyen negatív negyedévet, de az európai vezető kötvénypiacok is hasonlóan alulteljesítők (ott a 90-es évek végéig kell visszamenni hasonló negatív teljesítményekért).

A kötvényhozamok tehát „tankönyvszerűen” emelkedtek, de mivel nem azonos mértékű az emelkedés a különböző futamidőkön, a leginkább figyelt USA hozamgörbe 2 és 10 éves pontjai által meghatározott alakzat egyre laposabb (flattening). Amikor ez inverzzé válik, az általában egy erős recessziós jelzés, legalábbis az elmúlt 70 évben ez így volt (az inverzzé válás után 12-18 hónap múlva került recesszióba az USA gazdasága).

Ezt még nem árazza a piac, de minden elemzés hangsúlyozza, hogy az inflációval kapcsolatban felfelé, a növekedéssel kapcsolatban lefelé mutató kockázatokkal kell szembenéznünk.

Magyar kötvénypiac

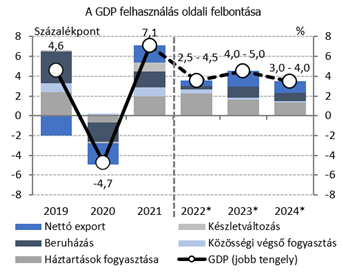

Magyar makro helyzet 2021-ben a hazai GDP kimagasló ütemben, 7,3 %-kal bővült. Ezzel sikerült a magyar gazdaságnak egy olyan évet produkálnia, ahol a régiós versenytársak előtt végzett, Lengyelország (5,7%) és Románia (6,1%) gazdaságai tavaly alacsonyabb ütemben nőttek. A magyar gazdaság idén számos problémával küszködik, az autógyártók termelésére erősen ható globális félvezetőhiány, illetve a megugró energiaárak kedvezőtlen hatást gyakorolnak a bővülésre. A választások előtt hatalmas költségvetési lazításnak lehettünk tanúi, amit a második félévben elkerülhetetlen spórolás fog követni. Nagy kérdés az is, hogy az EU felzárkóztatási forrásaihoz mikor férhet hozzá Magyarország, a jogállamisági kritériumokat ugyanis egyelőre vonakodva teljesíti a régi/új kormány. A bizonytalanság miatt az elemzői várakozások mediánjához képest (4,2%) alacsonyabb növekedési előrejelzésünk van az idei évre: 3,5%. 2023-ban még ennél is lassabb, 3% körüli növekedést várunk, amivel szintén lefelé térünk el az előrejelzések mediánjától.

A növekedés szerkezete egyértelműen a belső kereslet felé tolódott el. A lakossági fogyasztás helyreállását a minimálbér és garantált bérminimum, valamint a közfoglalkoztatottak bérének emelése segíti. A magasabb nyersanyag- és energiaárak, valamint a mérsékeltebb külső kereslet várhatóan visszafogják a vállalatok beruházási aktivitását, illetve a vállalati hitelállomány növekedése is megtorpanhat a magasabb hitelkamatok, a háborúval kapcsolatos bizonytalanságok és az óvatosabb tervezés miatt. A hazai export csak visszafogottabb ütemben növekedhet és a külső egyensúlyi mutatók egyértelműen romlásnak indulnak, a nettó export idei hozzájárulása évek óta a legalacsonyabb szintre eshet.

A költségvetésben kiigazításra lesz szükség, ugyanis az első negyedévben összejött az éves hiányterv 73%-a. A kiigazítást elsősorban a minisztériumi előirányzatok megvágásával, nagyberuházások befagyasztásával és/vagy a 4,9%-ra tervezett hiánycél enyhe növelésével érheti el a kormány.

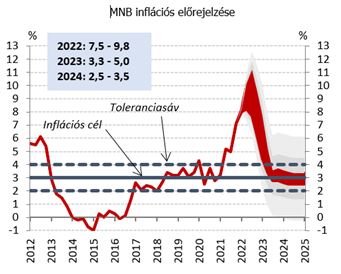

Az alapinfláció most már minden előrejelzés szerint magas marad, szeptemberig a 10% körüli ráta lehet a jellemző. Várakozásaink szerint a maginfláció is tovább emelkedik és 2022 közepéig magas szintre áll be. Középtávon az árstabilitás elérésében meghatározó szerepe van az inflációs várakozásoknak, tartósan csak akkor csökkenhet az áremelkedés üteme a jegybanki sáv tetejére (4%), ha az MNB következetes antiinflációs politikát folytat és magasan tartja a kamatokat. A cseh- és lengyel jegybankokhoz képest érdemi kamatkülönbözetet kell a magyar monetáris hatóságnak fenntartania a nagyobb forint gyengülési hullámok megakadályozásához.

Kötvénypiac

A FED elkezdte végrehajtani az eszközvásárlás befejezését (tapering), ami fokozatos hozamemelkedés hoz az amerikai kötvényeknél. Az első tengerentúli alapkamat emelés meg-történt (50bp az amerikai alapkamat) a következő 2 ülésen agresszív, kétszer 50 bázispontos szigorítást vár a piac. Az, hogy az emelések sorozata meddig folytatható, az amerikai infláció következő hónapokban tapasztalható alakulásától függ.

A magyar hozamgörbe várhatóan magas szinten stabilizálódik az év II.-III. negyedévében, innen enyhe konszolidációra számítunk a IV. negyedévben.

Kattintson részvénypiaci és nyersanyagpiaci összefoglalónkért!

Negyedéves piaci körképünket letölthető pdf formátumban a kapcsolódó dokumentumok között tekintheti meg.

Jelen, a tőke és pénzpiacokkal kapcsolatos vélemény az Eurizon Asset Management Hungary Zrt. marketingközelménye, az nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, és nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás. Jelen vélemény nem minősül sem befektetési tanácsnak, sem befektetési ajánlásnak, sem elemzésnek.